का निवडा LegalDocs

- सर्वात कमी किंमत हमी

- कोणत्याही कार्यालय ला भेट द्या, नाही लपलेली खर्च

- सेवा 50000+ ग्राहक

काय आहे 'जीएसटी' परतावा सादर

"जीएसटी परतावा सादर" मूलभूत अर्थ दर वर्षी "आर्थिक खाती राखण्यासाठी" आहे. हिशेब ठेवण्याची आणि जीएसटी परतावा सादर आर्थिक जीएसटी परतावा सादर अनेक फील्ड, सामान्य जीएसटी परतावा सादर, व्यावसायिक जीएसटी परतावा सादर, चार्टर्ड अकाउंटंट, हिशेब तपासणी, कर जीएसटी परतावा सादर आणि खर्च जीएसटी परतावा सादर व्यवस्थापकीय विभागली जाऊ शकते.

- पायरी 1:

LegalDocs एक तज्ज्ञ सह कनेक्ट करा आणि आपल्या जीएसटी दाखल विधान तयार करण्यासाठी आवश्यक माहिती प्रदान करतो. - पायरी 2:

आमच्या तज्ञ दिलेल्या माहितीच्या आधारावर एक जीएसटी परत विधान तयार आणि आपल्या मंजूरीसाठी आपल्याला तो पाठवेल. - पाऊल 3:

आपण प्रस्तावाला मंजुरी दिली आहे एकदा जीएसटी परत कर अधिकारी दाखल केले जाईल.

प्रक्रिया जीएसटी परत सेवा ऑनलाइन दाखल

कायदेशीरडॉक्स वेबसाइटवर लॉग इन करा

आवश्यक कागदपत्रे ऑनलाइन अपलोड करा

ऑर्डर द्या आणि ऑनलाईन पे द्या

लीगलडॉक्स तज्ज्ञ कर दायित्वाची तयारी आणि सखोल माहिती देईल

आमचे व्यावसायिक जीएसटी विभागाकडे जीएसटी रिटर्न ऑनलाईन दाखल करतील

पोर्टलवरुन मिळालेली पोचपावती पावती सामायिक करा

काय आहे 'जीएसटी' परत

एक जीएसटी फाइल परत करदात्याचे कर प्रशासकीय अधिकारी दाखल करणे आवश्यक आहे, जे उत्पन्न तपशील आहे जे एक दस्तऐवज आहे. हा कर दायित्व गणना कर अधिकारी वापरले जाते.

पात्रता जीएसटी परतावा सादर

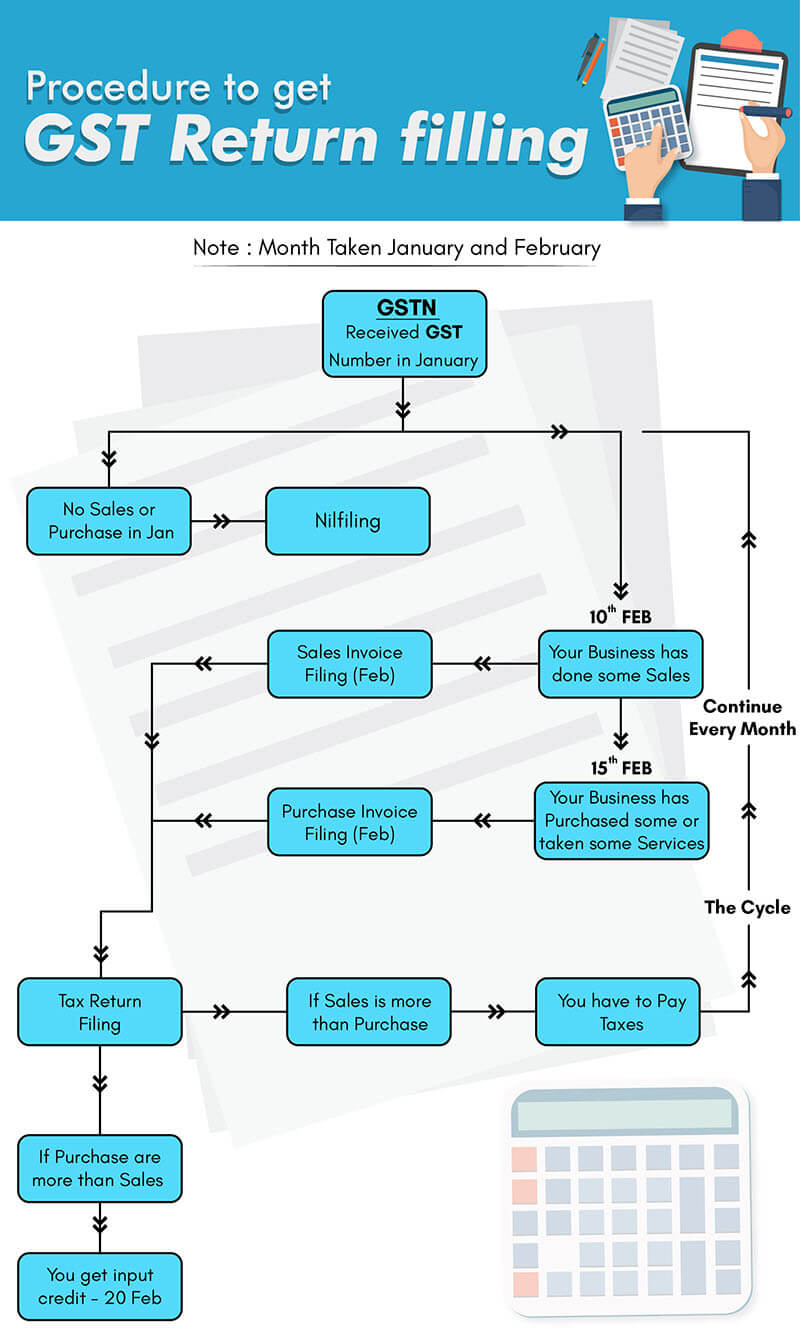

जीएसटी नियम, कोणत्याही नियमित व्यवसाय तीन मासिक परतावा आणि एक वार्षिक परतावा भरायचा आहे.

'जीएसटी' देखील शून्य-रिटर्न (नाही परतावा अर्थ) स्वरूपात दिलेल्या कालावधीत (वर्ष) दरम्यान नाही विक्री किंवा खरेदी करू की संस्थांनी दाखल करणे आवश्यक आहे.

GSTR-1 - या प्रणाली एक उत्तम भाग स्वतः एक मासिक परतावा तपशील प्रविष्ट करणे आवश्यक आहे. इतर दोन परतावा - GSTR 2 व 3 GSTR-1 आपण आणि आपल्या विक्रेते दाखल माहिती असत करून स्वयं-प्रसिध्द मिळेल. चक्रवाढ सुखात तिमाही परतावा दाखल दर तीन महिन्यांनी आणि अशा, परदेशी नॉन-रहिवासी, प्रासंगिक सुखात आणि इनपुट सेवा प्रदाते (आयएसडी) म्हणून नियमित सुखात जे आहे मासिक परतावा भरायचा आहे.

जीएसटी रिटर्न्सचे प्रकार

जीएसटी रिटर्नचे विविध प्रकार खालीलप्रमाणे आहेत

| संख्या | रिटर्न | तपशील |

| 1. | GSTR 1 | करपात्र वस्तू किंवा सेवा किंवा दोन्ही तसेच बाह्य पुरवठ्यांचा समावेश आहे. |

| 2. | GSTR 2 | आयटीसीच्या दाव्यासह करपात्र वस्तू आणि / किंवा सेवांशी संबंधित आवक पुरवठा समाविष्ट आहे. |

| 3. | GSTR 3 | आवक आणि बाह्य पुरवठा संबंधित अंतिम तपशीलावर आधारित मासिक रिटर्न्सचा समावेश आहे. यात देय असलेल्या एकूण करांचा तपशील देखील आहे. |

| 4. | GSTR 4 | विशिष्ट व्यक्तींच्या चक्रवाढ कर दायित्वांसाठी त्रैमासिक रिटर्न भरण्याशी संबंधित तपशील समाविष्ट आहे. |

| 5. | GSTR 5 | अनिवासी परदेशी व्यक्तींसाठी जीएसटी रिटर्न भरण्याचा तपशील समाविष्ट आहे. |

| 6. | GSTR 6 | रिटर्न भरण्यासाठी इनपुट सर्व्हिस डिस्ट्रिब्युटरसाठी फॉर्म म्हणून काम करते. |

| 7. | GSTR 7 | फॉर्म टीडीएस सुरू करणार्या अधिका-यांना रिटर्न फाइल करणे सुलभ करते. |

| 8. | GSTR 8 | पोट-कलम per२ प्रमाणे गोळा केलेल्या कराच्या रकमेसह ई-कॉमर्स ऑपरेटरसाठी पुरवठा तपशील समाविष्ट आहे. |

| 9. | GSTR 9 | वार्षिक रिटर्न्स दाखल करण्यासाठी फॉर्म म्हणून काम करते. |

| 10. | GSTR 9A | 10 वर्षे नोंदणीकृत कर आकारणी करणार्या व्यक्तींशी संबंधित वार्षिक रिटर्न भरण्यासाठी तपशीलात समाविष्ट आहे. |

जीएसटी रिटर्न देय तारीख

हे जीएसटीआर 20 तारखेला प्रत्येक महिन्याला देय आहे. आपल्या त्रैमासिक आणि मासिक रिटर्न्स व्यतिरिक्त, आपल्याला 31 डिसेंबरपर्यंत वार्षिक रिटर्न भरणे देखील आवश्यक आहे. जीएसटी सलोखा विधान आपण नियुक्त केलेल्या चार्टर्ड अकाउंटंटने दाखल केले पाहिजे.

| जीएसटी रिटर्न फॉर्म | वारंवारता | रिटर्न भरण्यासाठी देय तारीख |

| GSTR 3 | मासिक | दर महिन्याच्या 20 तारखेपर्यंत |

| GSTR 3 | वार्षीक परतावा | 31 डिसेंबर |

| GSTR 3B | मासिक परतावा | दर महिन्याच्या 20 तारखेपर्यंत |

| GSTR 4 | तिमाही महिना | प्रत्येक तिमाहीच्या समाप्तीनंतर पुढील महिन्याच्या 18 तारखेनंतर |

| GSTR 5 & GSTR 5A | मासिक | दर महिन्याच्या 20 तारखेपर्यंत |

| GSTR 6 | मासिक | दर महिन्याच्या अखेरीस |

जीएसटी रिटर्न भरणे उशिरा दाखल करण्यास दंड

आपण वेळेवर जीएसटी रिटर्न भरण्यास अयशस्वी ठरल्यास यामुळे दंड आणि जीएसटी नोंदणी रद्द होऊ शकते. जर कोणी सहा महिन्यांपर्यंत जीएसटी रिटर्न सबमिट करत नसेल तर जीएसटी नोंदणी रद्द होईल आणि जोपर्यंत सर्व उशीर भरल्याचा दंड भरला जात नाही तोपर्यंत जीएसटी नोंदणी आणखी जीएसटी नोंदणी मिळवू शकणार नाही.

एनआयएल रिटर्न असणार्या आणि उलाढाल असणार्या व्यक्तींसाठी जीएसटी रिटर्न भरण्यासाठी उशिरा दंड भरावा लागतो. कोणताही व्यवसाय नसलेल्या व्यक्तीसाठी एनआयएल जीएसटी रिटर्न भरणे आवश्यक आहे. एनआयएल जीएसटी रिटर्न भरण्यात अयशस्वी झाल्यास जीएसटीआर -3 बी रिटर्न आणि जीएसटीआर -१ परतावा प्रत्येकी २० रुपये दंड होऊ शकतो. तर, एनआयएल जीएसटी रिटर्न भरण्यात अयशस्वी झाल्यास 40 रुपये प्रतिमहा दंड किंवा दरमहा 1200 रुपये दंड होऊ शकतो.

जीएसटी रिटर्न उशिरा-भरला गेला त्या कालावधीत एखाद्या व्यक्तीची व्यवसायिक क्रियाकलाप असल्यास, जीएसटीआर -3 बी रिटर्नसाठी 50 रुपये आणि जीएसटीआर 1 रिटर्नसाठी 50 रुपये दंड आकारला जाईल. म्हणूनच, दरमहा Rs००० पेक्षा जास्त दंड आकारला जाईल.

वरील उशीरा भरणा-या फी व्यतिरिक्त, त्या व्यक्तीला शासनाकडे उशिरा पाठविलेल्या जीएसटी पेमेंटवर 18% दराने व्याज देखील द्यावे लागेल.

जीएसटी रिटर्न भरणे - रचना योजना

कम्पोजिशन स्कीम अंतर्गत नोंदणीकृत कोणालाही जीएसटी कॉमन पोर्टलद्वारे किंवा जीएसटी सुविधा केंद्राद्वारे दर तिमाहीत फॉर्म जीएसटीआर -4 ए दाखल करणे आवश्यक आहे. कंपोजिशन स्कीम अंतर्गत नोंदणी केलेल्यांसाठी जीएसटी रिटर्नची देय तारीख महिन्याच्या 18 तारखेला आहे, एक चतुर्थांश नंतर. म्हणून, कंपोजिशन योजनेसाठी जीएसटी रिटर्न 18 एप्रिल, 18 जुलै, 18 ऑक्टोबर आणि 18 जानेवारी रोजी देण्यात येणार आहे. कंपोजिशन स्कीम सप्लायरद्वारे दाखल केलेल्या जीएसटी रिटर्नमध्ये खालील गोष्टींचा समावेश असणे आवश्यक आहे:

१. नोंदणीकृत आणि नोंदणीकृत नसलेल्या व्यक्तींकडून इनव्हॉईस वार आंतरराज्यीय व आंतरराज्यीय आवक पुरवठा

२. तयार केलेल्या बाह्य पुरवठ्यांचे एकत्रिकृत तपशील

तसेच, जर एखाद्या नोंदणीकृत व्यक्तीने आर्थिक वर्षाच्या सुरूवातीपासूनच रचना योजनेंतर्गत कर भरणे निवडले असेल तर करदात्याने प्रत्येक महिन्याच्या 10, 15 आणि 20 तारखेला मासिक जीएसटी रिटर्न भरणे आवश्यक आहे आणि परत देण्याच्या तारखेपर्यंत मासिक रिटर्न भरणे आवश्यक आहे. मागील आर्थिक वर्षातील सप्टेंबर महिन्यासाठी किंवा मागील आर्थिक वर्षाच्या वार्षिक परताव्यासाठी, जे आधी असेल. म्हणूनच, जरी जीएसटी अंतर्गत करपात्र व्यक्तीने एप्रिलपासून कंपोजिशन योजनेचा पर्याय निवडला असेल, तर करदात्याने सप्टेंबरपर्यंत मासिक जीएसटी रिटर्न भरणे आवश्यक आहे.

Read More : जीएसटी रिटर्न भरण्याची देय तारखा

कायदेशीर कागदजत्रांकडून जीएसटी रिटर्न भरण्याचे फायदे

1. वेळेवर सबमिशन - आम्ही सर्व तपशील सबमिट केल्याच्या तारखेपासून 3 दिवसांच्या आत आपले जीएसटी रिटर्न जमा करू. भविष्यात दंड होण्याचीही शक्यता नाही.

2. वर्षभर तज्ञांच्या सल्ल्यानुसार - कॉल वर जीएसटीसाठी सल्ला घ्या. प्रश्नांच्या संख्येवर किंवा वेळेची मर्यादा नाही.

3. पैशाची बचत करा (100% आयटीसीची हमी) - बाजारातील मानकांच्या तुलनेत आम्ही विश्वासू आणि व्यावसायिकांना परवडणार्या किंमतीवर ऑफर करतो.

4. इन-हाऊस प्रोफेशनल्सची टीम - आमच्याकडे आमची व्यावसायिक इन-हाऊस टीम आहे. आम्ही आपले कार्य इतरांकडे जाऊ देऊ नका

चालू खाते उघडणे

एक चालू खाते ठेव खाते एक प्रकार त्यांच्या व्यवसाय चालविण्यासाठी व्यावसायिक आणि उद्योगपती मदत करते. उद्योजक जसे ऑनलाईन चालू खाते विविध लाभ करू शकता:

- अमर्यादित व्यवहार

- सानुकूलित वैशिष्ट्ये

- ऑनलाइन बँकिंग सेवा

ऑनलाईन चालू खाते भांडण कमी आणि कधीही व कुठेही बँकिंग प्रक्रिया पूर्ण करण्यासाठी लाभ उपलब्ध आहे.

Knowledge Center

Knowledge Center