শ্রেষ্ঠ পান GST Practitinors আপনার শহর মধ্যে

রাজ্য নির্বাচন কর

জেলা নির্বাচন

খোঁজ

* উপরোক্ত তথ্য GST পোর্টাল থেকে উল্লেখ করা হয়

কি GST

এটা তোলে পণ্য ও পরিষেবার খরচ এ একটি গন্তব্য ভিত্তিক খাজনা। এটা তোলে করের হিসাবে সেট বন্ধ পূর্ববর্তী পর্যায়ে প্রাপ্তিসাধ্য অর্থ প্রদান ক্রেডিট সঙ্গে চূড়ান্ত খরচ পর্যন্ত ডান উৎপাদন থেকে সমস্ত পর্যায়ে আরোপিত করা প্রস্তাব করা হয়। সংক্ষেপে, শুধুমাত্র মান উপরন্তু taxed করা হবে এবং করের বোঝা চূড়ান্ত ভোক্তা বহন করতে হবে।

ট্যাক্স ভারতীয় সরকার কর্তৃক ভারতের সংবিধানের একশত প্রথম সংশোধনী বাস্তবায়নের মাধ্যমে 1 লা জুলাই 2017 থেকে কার্যকর হয়েছে। ট্যাক্স একাধিক কেন্দ্রীয় ও রাজ্য সরকারের করের বিদ্যমান প্রতিস্থাপন করা হয়।

করের হার, বিধি ও প্রবিধান GST কাউন্সিল কেন্দ্রীয় অর্থমন্ত্রী এবং সব রাজ্যের নিয়ে গঠিত যা দ্বারা পরিচালিত হয়। GST একটি ইউনিফাইড কর দিয়ে পরোক্ষ করের একটি হত্যা প্রতিস্থাপন বোঝানো হয় এবং এর ফলে দেশের 2.4 ট্রিলিয়ন ডলার অর্থনীতি পুনর্নির্মাণ আশা করা হচ্ছে। সেবা বা পণ্য আপনার ব্যবসার বিক্রি করা হয় নেচার ধরনের উপর নির্ভর করে 28% - GST করের হার 0% থেকে পরিবর্তিত হয়।

অনলাইন GST নিবন্ধন

GST (দ্রব্য এবং পরিষেবা কর) মূলত একটি পরোক্ষ কর যা ভারতের অসংখ্য করের প্রতিস্থাপন বাস্তবায়িত হয়েছে। অনলাইন GST নিবন্ধন 29th মার্চ 2017 জাতীয় সংসদে পাস হয় এখনো ভারতের জুলাই 2017 1st উপর কার্যকর হয়ে ওঠে। 32nd কাউন্সিল সভায় পরিবর্তন অনুযায়ী, GST নিবন্ধনের জন্য থ্রেশহোল্ড সীমা পণ্যের সরবরাহকারী 40 লাখ এবং পরিষেবার সরবরাহকারী জন্য 20 লাখ হয়। যে সাথে উত্তর-পূর্বাঞ্চলীয় রাজ্যগুলোতে 20 লাখ এবং 40 লাখ মধ্যে নির্বাচন করার জন্য একটি বিকল্প আছে।

অনলাইন GST নিবন্ধন অনলাইনে খুব সহজে পরিদর্শন করে কাজ করা যেতে পারে GST পোর্টাল । এটা একই সময় আপনি বিশেষজ্ঞ এর সঠিক তথ্য দিয়ে ফর্ম পূরণ করুন এবং কাগজপত্র অনুযায়ী জমা দিতে প্রয়োজন এ এখনো GST অনলাইন পোর্টালে ফর্ম পূরণ করা সহজ। পদ কয়েক GST নিবন্ধনের জন্য খসড়া করদাতাদের অনেক দ্বারা বোঝা যাবে না যায়। অতএব প্রাথমিক পর্যায়ে GST নিবন্ধন বিশেষজ্ঞদের সাহায্যে সম্পন্ন করতে হবে এবং Legaldocs এখানে, আপনি একটি সহজ এবং দ্রুত প্রক্রিয়া সঙ্গে আপনার GST নিবন্ধন সঙ্গে সম্পন্ন করতে সক্ষম হবে।

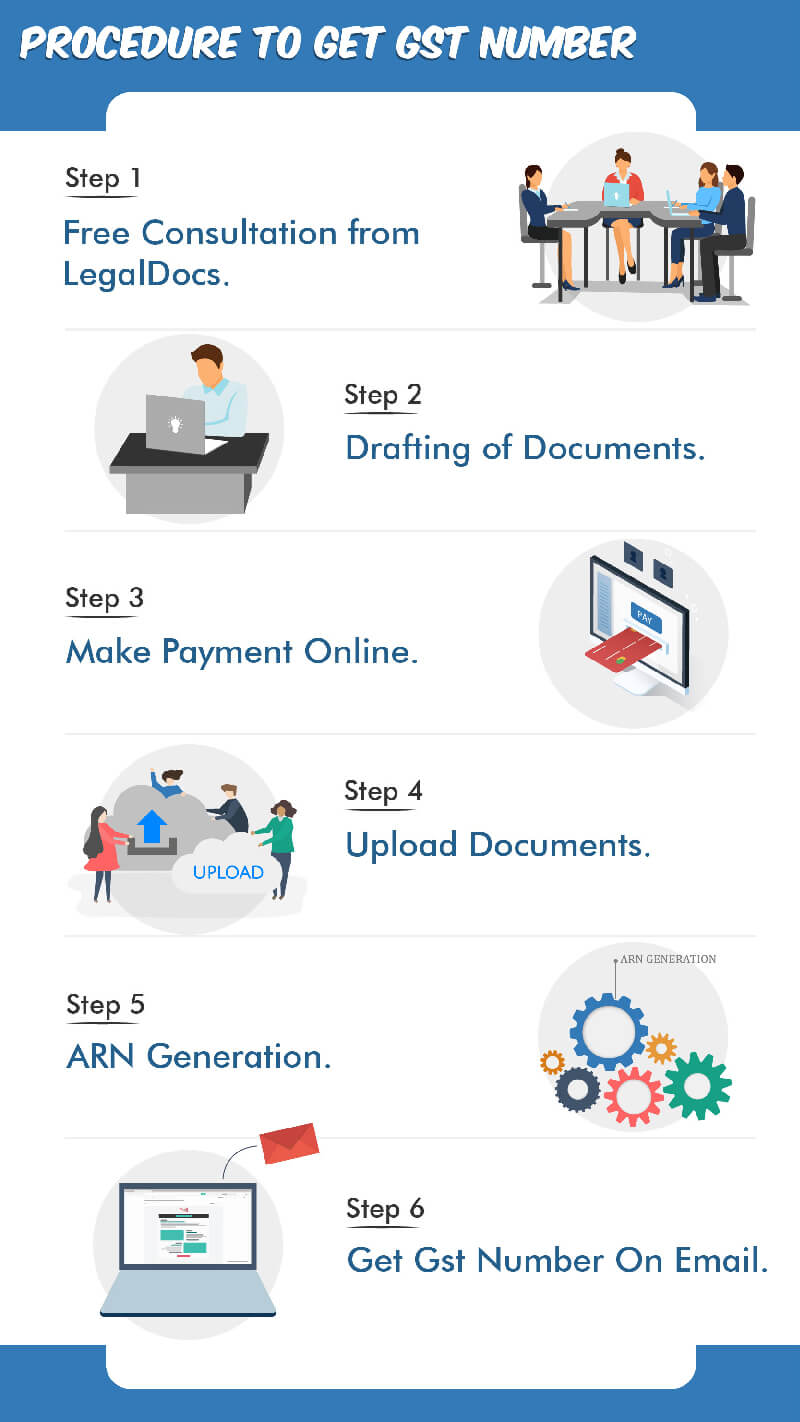

কিভাবে রেজিস্টার করার জন্য GST

টাইম লাইন

ড্র্যাফ্টিং অর্থপ্রদান এবং দস্তাবেজটি আপলোড

আমাদের টিম আপনাকে পরামর্শ খসড়া এবং দস্তাবেজের সাথে আপনাকে সাহায্য করবে

অ্যাকশন আপনি প্রয়োজনীয়

আপনি LegalDocs ওয়েবসাইটে লগ ইন করে সহজ ফর্ম পূরণ খসড়া পরে পেমেন্ট করতে হবে। Sucessful পেমেন্ট করার পরে দস্তাবেজটি আপলোড অধ্যায় গ্রাহকের দৃশ্যমান হবে।

অ্যাকশন Legaldocs দ্বারা

Legaldocs আপনার উপর যোগ্যতা, ডকুমেন্টেশন এবং ড্র্যাফ্টিং খরচ আলোচনা মুক্ত প্রদান করবে

আবেদন জমা

আবেদন প্রয়োজনীয় বিবরণ এবং দস্তাবেজের সাথে GST ডিপার্টমেন্ট জমা দেওয়া হবে। এই ধাপটি TRN এবং ARN সালে তৈরি হয়।

অ্যাকশন আপনি আবশ্যক।

আপনি OTP তে আপনি আপনার ফোন এবং ইমেইল আইডি গ্রহণ যা ভাগ করতে হবে।

কর্ম দ্বারা LegalDocs

আমরা আবেদনের হার্ড কাজ এবং GST ডিপার্টমেন্ট এটি জমা করব।

আবেদন যাচাই বাছাই

আবেদন যথাযথ দস্তাবেজ এবং বিস্তারিত পরিপ্রেক্ষিতে GST কর্তৃপক্ষ চেক করা হবে।

অ্যাকশন আপনি প্রয়োজনীয়

শুধু বিশ্রাম এবং শিথিল

অ্যাকশন Legaldocs দ্বারা

আমরা আবেদন আপ অনুসরণ করুন এবং GST অধিদপ্তর জোগাড় প্রশ্নের সমাধান করুন করব

অনুমোদন

অভিনন্দন, আপনার GST রেজিস্ট্রেশন sucessful হয়।

অ্যাকশন আপনি প্রয়োজনীয়

আপনাকে অবশ্যই প্রবেশ আইডি এবং পাসওয়ার্ড না থাকার GST ডিপার্টমেন্ট থেকে মেল পাবেন। আপনি পোর্টালে Logi এবং GST সার্টিফিকেট ডাউনলোড করতে হবে

অ্যাকশন Legaldocs দ্বারা

LegalDocs আপনার পর্যালোচনা এবং প্রস্তাবনা জন্য একটি লিঙ্ক ভাগ করবে। আপনার মাসিক চালানে অনুযায়ী আপনার ফাইলিং প্যাকেজ চয়ন করুন এবং আমরা আপনার জন্য ফাইলিং চেষ্টা করবো।

GST ক্যালকুলেটর অনলাইন

GST 1 লা জুলাই বছর 2017 চালু হয়, উদ্দেশ্য একাধিক করের কমাতে এবং ভারতে একটি অভিন্ন কর বিল্ড আপ জন্য। GST যেমন চারটি ভিন্ন ধরনের পৃথকীকৃত হয়;

1. IGST (ইন্টিগ্রেটেড দ্রব্য এবং পরিষেবা কর)

2. UTGST (কেন্দ্রশাসিত অঞ্চল দ্রব্য এবং পরিষেবা কর)

3. CGST (সেন্ট্রাল দ্রব্য এবং পরিষেবা কর)

4. SGST (রাজ্য দ্রব্য এবং পরিষেবা কর)।

GST নিবন্ধন প্রত্যেক করদাতা যারা GST মানদণ্ড অধিকার করার অনুমতি জন্য প্রয়োজনীয়। GST ক্যালকুলেটর অনলাইন আপনি GST হারের উপর পারেন স্থূল বা নিট লাভ পেতে সাহায্য করে। GST ক্যালকুলেটর অনলাইন সময় spares এবং ভুল যা মানুষের দ্বারা সম্পন্ন করা যেতে পারে দ্রব্য এবং পরিষেবা ব্যয় গণক যখন হ্রাস করা হয়।

নথীর তালিকাটি প্রয়োজনীয় GST জন্য নিবন্ধন

| মালিকানা | প্রাইভেট লিমিটেড | পার্টনারশিপ / এলএলপি |

|---|---|---|

| মালিকের প্যান কার্ড | কোম্পানির প্যান কার্ড | পার্টনারশিপ এর প্যান কার্ড |

| স্বত্বাধিকারীর আধার কার্ড | সকল পরিচালনা আধার | পার্টনার্স এর আধার |

| ব্যাংক বিবরণ | ব্যাংক বিবরণ | ব্যাংক বিবরণ |

| ঠিকানা প্রমাণ | ঠিকানা প্রমাণ | ঠিকানা প্রমাণ |

| কৃষি মন্ত্রণালয়, AOA করা এবং অন্তর্গত | পার্টনারশিপ দলিল / এলএলপি সার্টিফিকেট |

সুবিধা GST নিবন্ধন

- আপনি আইনত আপনার গ্রাহকদের কাছ থেকে কর সংগ্রহ ও সরবরাহকারীদের ট্যাক্স বেনিফিট পাস করতে পারেন।

- ব্যবসায়িক 100% ট্যাক্স সঙ্গতিশীল হয়ে

- আপনি উপকরণ কর রেয়াত যা আপনি আপনার ক্রয় দেওয়া দাবি এবং লাভ উন্নত করতে পারেন।

- GST শংসাপত্র কাগজপত্র যখন বর্তমান অ্যাকাউন্ট অথবা ব্যবসার অ্যাকাউন্ট খোলার এক হিসাবে ব্যবহার করা যাবে।

- আপনি সহজেই বিভিন্ন রাজ্য এবং কেন্দ্রীয় সরকারের দরপত্র জন্য আবেদন করতে পারেন যদি আপনি GSTN আছে।

- অনলাইন, আমদানি-রপ্তানী মতো বিভিন্ন চ্যানেলের মাধ্যমে আপনার ব্যবসা প্রসারিত

- পেমেন্ট গেটওয়ে শুরু করা এবং মোবাইল ওয়ালেট GST সংখ্যা ব্যবহার করা হয় ব্যবহার করার জন্য।

বিভিন্ন ধরনের কি কি GST নিবন্ধনের?

রচনা প্রকল্পের অধীনে এ নিবন্ধন:

রচনা প্রকল্প যাতে তাদের জন্য কর সম্মতি আরাম ছোট করদাতাদের জন্য। এই স্কীম যোগ্য করদাতাদের ট্যাক্স হিসেবে তাদের বাত্সরিক আয় শতকরা পরিশোধ করতে পারেন। ছোট খুচরো বিক্রেতা eateries থেকে ও ট্রেডিং ব্যবসা ভালো লেগেছে। এই যেমন নিচে উল্লিখিত সরাসরি তাদের গ্রাহকদের কাছ থেকে কর সংগ্রহের থেকে করদাতাদের / ব্যবসা উপশম এবং বেনিফিট যোগ হবে:

- ফাইল একক ত্রৈমাসিক রিটার্ন, না একাধিক মাসিক আয়।

- পে নিম্নতর ট্যাক্স যা প্রতিযোগিতামূলক সুবিধা দেয়

- হিসাব ও রেকর্ডস বই GST নিয়ম অধীন বজায় রাখা সহজ হয়।

অনুসরণ করছেন GST রচনা স্কিমের অধীনে নিবন্ধন করতে যোগ্যতার মানদণ্ড হয়:

- রেজিস্টার্ড করদাতা হওয়া আবশ্যক

- বার্ষিক বাত্সরিক বিক্রয় মূল্য হওয়া উচিত কম 1 কোটি রুপি

- সামগ্রী, ব্যবসায়ী নির্মাতারা, এবং রেস্টুরেন্ট (অ্যালকোহল পরিবেশন করছে নয়) এই স্কিম জন্য নির্বাচন করতে পারেন।

বি রেজিস্ট্রেশন একটি নৈমিত্তিক করযোগ্য ব্যক্তি হিসেবে:

আকস্মিক করযোগ্য ব্যক্তি একজন ব্যক্তি যিনি একটি ইভেন্ট ম্যানেজমেন্ট সংস্থা যা সরবরাহ বা কোনো পণ্য বা সেবা প্রদানের আগে সেই নির্দিষ্ট করযোগ্য রাষ্ট্রপক্ষে একটি নৈমিত্তিক করযোগ্য ব্যক্তি হিসাবে নিবন্ধিত করতে হবে বিভিন্ন রাজ্যে বিভিন্ন ঘটনা আছে মত মাঝে মাঝে করযোগ্য পণ্য বা সেবা সরবরাহ করা হয়।

ধরুন জনাব 'এ' পরামর্শকারী একটি ব্যবসা এবং যারা বিভিন্ন রাজ্যে সেবা প্রদান তারপর, তিনি যাতে তার যে ব্যবসাটি বিশেষ অবস্থা কর নিয়ম সঙ্গে সঙ্গতিশীল একটি নৈমিত্তিক করযোগ্য ব্যক্তি হিসাবে নিবন্ধিত করতে হবে।

প্যাকেজ সহ

প্যাকেজ সহ

| GST সার্টিফিকেট | GST চালান টেমপ্লেট |

| GST অফলাইন চালান সফটওয়্যার | GST HSN কোড এবং করের হার |

কার দরকার? GST নিবন্ধন সংখ্যা?

- বার্ষিক টার্নওভার থাকার ব্যবসা morethan টাকা প্রতি বছর 20 লক্ষ (10 রুপি লক্ষ উত্তর পূর্ব যুক্তরাষ্ট্র জন্য)

- ব্যবসা একাধিক রাজ্যের আচরণ করা হয়, তাহলে

- আপনার ব্যবসার ভ্যাট, আবগারি আইন পরিষেবা কর আইন অনুযায়ী পূর্ববর্তী নিবন্ধন থাকে

- অনলাইন আপনার পণ্য বা সেবা বিক্রী (আমাজন এবং Flipkart উপর বিক্রি মত)

- আপনি ভারতের বাইরে সেবা এবং পণ্য প্রদান করে।

জড়িত জরিমানা GST আইনের অধীনে

- : GST রেজিস্ট্রেশন হচ্ছে না 100% ট্যাক্স দরুন বা Rs10,000। যেটা বেশি

- না GST চালান দান: 100% কারণে বা Rs10,000 ট্যাক্স। যেটা বেশি

- ভুল চালান: 25,000 রুপি

- না GST ট্যাক্স রিটার্ন ফাইলিং: নীল তার টাকা 20 দিন প্রতি, নিয়মিত রিটার্নস টাকা 50 দিন প্রতি ফেরত পাঠানোর জন্য।

- : রচনা স্কিম এমনকি যোগ্য যদি নির্বাচন 100% ট্যাক্স কারণে বা Rs10,000। যেটা বেশি

GST রেজিস্ট্রেশন প্রায়শই জিজ্ঞাসিত প্রশ্নাবলী

ক। কেন্দ্রীয় আবগারি শুল্ক

খ। আবগারি (ঔষধি এবং টয়লেট প্রস্তুতি) এর দায়িত্ব

গ। আবগারি অতিরিক্ত দায়িত্ব (এর বিশেষ গুরুত্ব সামগ্রী)

ঘ। আবগারি (বস্ত্র ও টেক্সটাইল পণ্য) অতিরিক্ত দায়িত্ব

ই। কাস্টমস অতিরিক্ত দায়িত্ব (সাধারণত যেমন হৃদরোগে পরিচিত)

চ। কাস্টমস টি (SAD) বিশেষ অতিরিক্ত ডিউটি

ছ। পরিষেবা কর

জ। কেন্দ্রীয় সারচার্জ এবং সেস এতদূর তারা পণ্য ও সেবা সরবরাহের সঙ্গে সম্পর্কযুক্ত হিসাবে।

বি) সরকারি ট্যাক্স যে GST অধীনে অন্তর্ভুক্ত করা হবে আছেন:

ক। রাজ্য ভ্যাট

খ। কেন্দ্রীয় সেলস ট্যাক্স

গ। লাক্সারি ট্যাক্স

ঘ। এণ্ট্রি কর (সব ধরনের)

ঙ। বিনোদন এবং চিত্তবিনোদন কর (যখন স্থানীয় সংস্থা কর্তৃক আরোপিত ব্যতীত)

চ। বিজ্ঞাপন উপর ট্যাক্স

ছ। ট্যাক্স কিনুন

জ। লটারি, পণ এবং জুয়া উপর ট্যাক্স

আমি। রাজ্য সারচার্জ এবং সেস তারা পণ্য ও সেবা সরবরাহের সঙ্গে সম্পর্কযুক্ত যতদূর

CGST ইনপুট ট্যাক্স ক্রেডিট শুধুমাত্র CGST এবং IGST পরিশোধ করতে ব্যবহার করা যেতে পারে

শুধুমাত্র SGST এবং IGST পরিশোধ করতে ব্যবহার করা যেতে পারে SGST ইনপুট ট্যাক্স ক্রেডিট

CGST, SGST এবং IGST পরিশোধ করতে ব্যবহার করা যেতে পারে IGST ইনপুট ট্যাক্স ক্রেডিট

ইউএনও কোন বিশেষ এজেন্সি (ইউনাইটেড নেশনস অর্গানাইজেশন) অথবা কোন বহুপাক্ষিক আর্থিক প্রতিষ্ঠান এবং প্রতিষ্ঠানের জাতিসংঘের আইনের অধীনে বিজ্ঞাপিত 1947 দূতাবাস বা বিদেশী দেশগুলোর দূতাবাসের

কোন বোর্ড / কমিশনার বিজ্ঞাপিত অন্য একজন ব্যক্তি

দ্য সেন্ট্রাল সরকার বা রাজ্য সরকার GST কাউন্সিলের সুপারিশে ভিত্তি করে হতে পারে, রেজিস্ট্রেশন থেকে নির্দিষ্ট ব্যক্তি অব্যাহতি অবহিত করুন।

অ্যাপ্লিকেশন ড্র্যাফ্টিং

ARN নম্বর

নিবন্ধিত GST নম্বর

Knowledge Center

Knowledge Center